Collateralized Debt Position (CDP) – Az Értékfedezett Adósság Pozíció Rendszere

A kriptovaluták világában a Collateralized Debt Position (CDP), magyarul „Értékfedezett Adósság Pozíció” rendszere egy innovatív mechanizmus, amely lehetőséget nyújt a felhasználóknak, hogy saját kriptovalutájukat fedezetként zárolva egy stabil érmét (stablecoin-t) vegyenek fel kölcsönként. Az egyik legismertebb példa erre a MakerDAO platformon található DAI stablecoin, amelyet például Ethereum (ETH) fedezetként történő zárolása révén hozhatunk létre. Ezt a koncepciót és annak működését vizsgáljuk most részletesen, hogy megértsük a CDP-k működését és szerepét a decentralizált pénzügyekben (DeFi).

Mi az a Collateralized Debt Position (CDP)?

A Collateralized Debt Position (CDP) egy okosszerződésen alapuló pénzügyi eszköz, amely lehetővé teszi a felhasználók számára, hogy egy kriptovalutát zároljanak fedezetként, és ezáltal kölcsönt vegyenek fel egy stabil érme formájában. Az értékfedezett adósság pozíció lényege az, hogy a felhasználó egy magas volatilitású kriptovalutát (pl. ETH) helyez zálogba egy okosszerződés keretein belül, melynek fedezete alapján stabil érmét kap kölcsönként, amelyet később vissza kell fizetnie, hogy hozzáférhessen újra a fedezetéhez. Ez az eljárás különösen hasznos a DeFi (Decentralized Finance) platformokon, amelyek célja a banki szolgáltatások és a hitelfelvétel decentralizált módon történő lebonyolítása.

Hogyan működik a CDP a MakerDAO és a DAI esetében?

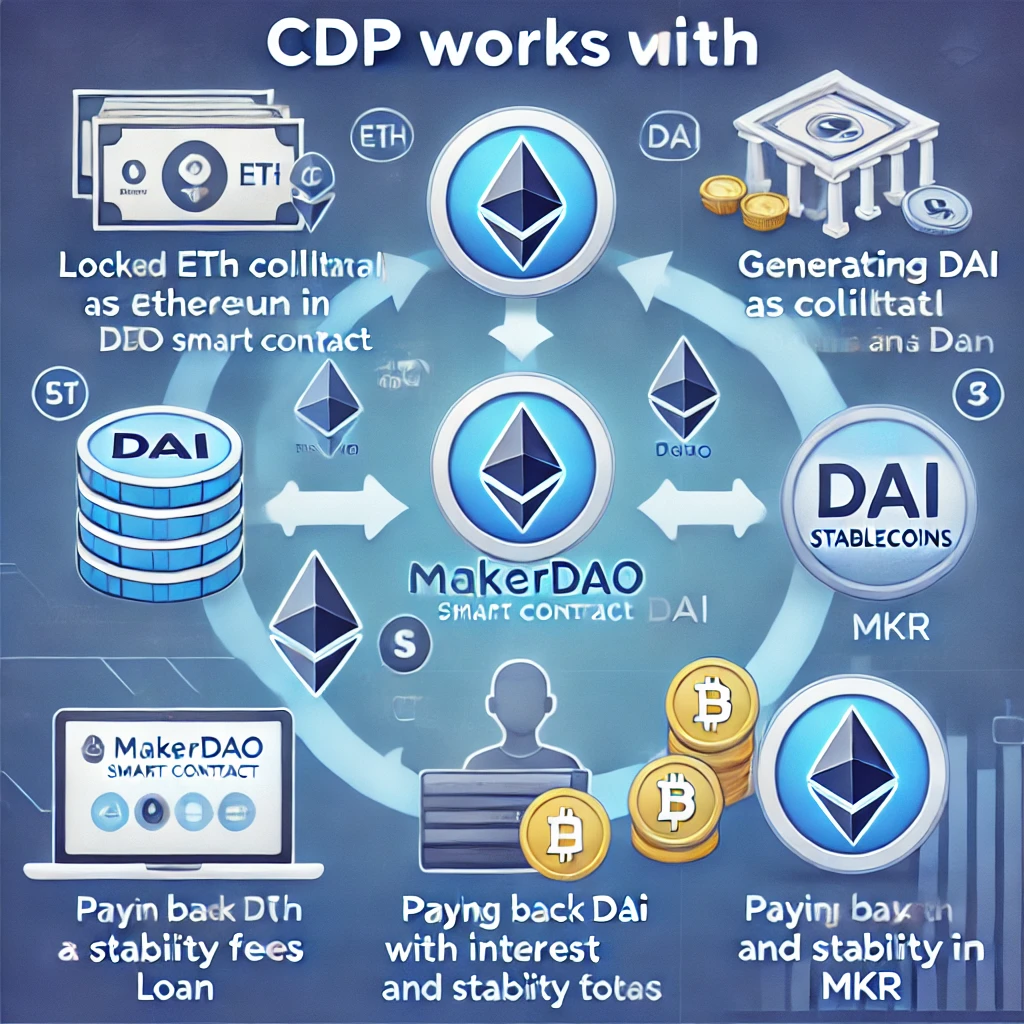

A MakerDAO az egyik legismertebb DeFi platform, amely lehetővé teszi a CDP-k használatát a DAI stablecoin létrehozásához. A folyamat az alábbi lépéseken keresztül zajlik:

- ETH Letétbe Helyezése: A felhasználó az Ethereumját (ETH) zárolja egy MakerDAO által felügyelt okosszerződésben.

- DAI Kibocsátása: Az okosszerződés alapján az ETH letét értéke alapján a rendszer egy stabil értékű, az amerikai dollárhoz rögzített DAI mennyiséget bocsát ki. A kiutalt DAI mennyiség alacsonyabb, mint a letétként szolgáló ETH aktuális piaci értéke, ez a mechanizmus biztosítja a rendszer stabilitását és az alacsonyabb kockázati szintet.

- Kamat és Stabilitási Díj: A kölcsönvett DAI visszafizetésekor a felhasználónak vissza kell fizetnie a teljes kölcsönzött mennyiséget egy kisebb kamattal együtt. Ez a „stabilitási díj”, amelyet a Maker platform saját tokenjében (MKR) fizetnek.

- Letét Felszabadítása: Miután a kölcsönzött DAI és a stabilitási díj visszafizetésre kerül, a felhasználó felszabadíthatja a zárolt ETH-t, és újra hozzáférhet a letétjéhez.

Ez a rendszer lehetővé teszi, hogy a felhasználók ETH-juk megtartása mellett készpénzhez jussanak DAI formájában, miközben biztosítják, hogy a kölcsön stabil fedezettel rendelkezzen.

Miért Használják a CDP-ket?

Hozzáférés Stabil Érméhez

A CDP-k révén a felhasználók képesek stabil érméhez jutni anélkül, hogy el kellene adniuk meglévő, magas volatilitású kriptovalutáikat. Ez különösen előnyös, ha valaki például ETH-t birtokol, de átmenetileg stabil, USD-értékkel rendelkező eszközt szeretne. A CDP révén lehetőség nyílik arra, hogy a volatilis eszközt stabil fedezet mellett, de mégis valamilyen formában felhasználva kezeljék.

Kriptovaluták Likviditásának Növelése

Mivel a kriptovaluták tárolása mellett azok azonnali, stabil értékre váltható formában is elérhetővé válnak a CDP használatával, a felhasználók számára többféle pénzügyi eszközhöz való hozzáférést biztosít. Ez különösen fontos lehet a likviditási problémák kiküszöbölésére, hiszen a hagyományos piacokhoz hasonlóan így egy új likviditási forrást jelent.

Decentralizált Hitelfelvétel

A CDP rendszer egy decentralizált hitelfelvételi eszköz, amely nem igényli a hagyományos pénzügyi intézményeket, mint például bankokat. Ehelyett egy teljesen önállóan működő okosszerződés irányítja a folyamatot, amely a kriptoeszközök világában jellemző rugalmasságot és átláthatóságot biztosít.

A CDP-k Kockázatai

A CDP rendszerek rugalmasságuk mellett kockázatokkal is járnak, különösen a kriptovaluták volatilitása miatt. Az alábbiakban összefoglaljuk a legfontosabb kockázatokat:

- Árfolyam-ingadozás: A kriptovaluták, mint az ETH, árfolyama rendkívül változékony. Ha az ETH árfolyama drasztikusan csökken, a CDP automatikusan felszámolhatja a fedezet egy részét vagy egészét, hogy a kölcsönt visszafizesse a stabilitás fenntartása érdekében.

- Automatikus Likvidáció: Amennyiben az ETH árfolyama olyan mértékben csökken, hogy a letét már nem elegendő a DAI fedezetére, a rendszer automatikusan likvidálhatja a CDP-t, hogy elkerülje a veszteségeket. Ez a fajta automatikus likvidáció jelentős veszteségeket eredményezhet a felhasználók számára, ha az árfolyam hirtelen visszaesik.

- Stabilitási Díj Emelkedése: A stabilitási díjak a MakerDAO szabályzása alapján változhatnak, ezáltal növelve a kölcsönzött DAI visszafizetésének költségét.

Példa a Gyakorlatban: Az ETH és DAI Interakciója

Tegyük fel, hogy egy befektető, akinek van 10 ETH-ja, DAI stablecoint szeretne kibocsátani anélkül, hogy eladná az ETH-ját. A befektető 10 ETH-t zárol a MakerDAO rendszerében egy CDP-n keresztül. Tegyük fel, hogy ennek alapján a rendszer 3000 DAI-t biztosít számára. Ha az ETH értéke megduplázódik, a befektető visszafizetheti a 3000 DAI-t a stabilitási díjjal együtt, és hozzáférhet a magasabb értékű ETH-jához, így realizálhatja az árfolyamnyereséget anélkül, hogy likvidálnia kellett volna az eszközét.

Záró Gondolatok

A Collateralized Debt Position rendszerek az innovatív pénzügyi megoldások közé tartoznak a DeFi világában, lehetőséget nyújtva a felhasználóknak, hogy értékes kriptoeszközeiket fedezetként felhasználva stabil, könnyen likvidálható érméket vegyenek fel. A CDP-k átlátható, automatizált működésük révén egy decentralizált alternatívát kínálnak a hagyományos hitelekhez képest, és egyben újfajta rugalmasságot biztosítanak a kriptoeszközök piacán.

Bár a CDP-k népszerűsége folyamatosan nő, a magas volatilitás és az automatikus likvidáció kockázata miatt fontos, hogy a felhasználók alaposan megértsék a rendszer működését és lehetséges veszteségeit. Ahhoz, hogy a CDP rendszerek biztonságosan és eredményesen használhatók legyenek, a felhasználóknak tisztában kell lenniük a kriptopiac sajátosságaival és az árfolyamkockázatokkal.