Hozamgazdálkodás a kriptovilágban – Mit jelent, hogyan működik, és miért éri meg?

Hogyan lehet pénzt termelni a kriptovilágban, akár alvás közben is?

A kriptovaluták világában nemcsak vásárolni és eladni lehet, hanem akár kamatot is kereshetsz a meglévő érméiddel – pont úgy, mintha egy bankban tartanád őket. A hozamgazdálkodás (angolul: yield farming) nevű módszerrel a kriptoeszközeidet „munkára foghatod”, és akár passzív jövedelemhez is juthatsz. Ebben a cikkben közérthetően, példákkal és hasonlatokkal mutatjuk be, hogy mi is az a hozamgazdálkodás, hogyan működik, milyen fajtái vannak, és mire kell nagyon odafigyelni. A cél, hogy ezt a bonyolultnak tűnő témát még egy 12 éves gyerek is megértse – hiszen a jövő pénzügyi világa már itt van.

Mi az a hozamgazdálkodás? – Egy kriptós pénztermelő gépezet

A hozamgazdálkodás a decentralizált pénzügyi világ (DeFi) egyik legfontosabb technikája, amely lehetővé teszi, hogy kriptovalutáinkkal kamatot vagy más típusú jutalmat szerezzünk. Olyan ez, mintha bérbe adnád a pénzed egy digitális bankban, és cserébe visszakapnád kamattal együtt – de mindezt automatizált okosszerződések (smart contracts) segítségével, bankok nélkül.

A „hozamgazda” (yield farmer) nem más, mint egy ügyes befektető, aki megpróbálja a lehető legtöbb hasznot kihozni a kriptóiból – például úgy, hogy különböző platformok között mozgatja azokat, mindig keresve a legjobb kamatot.

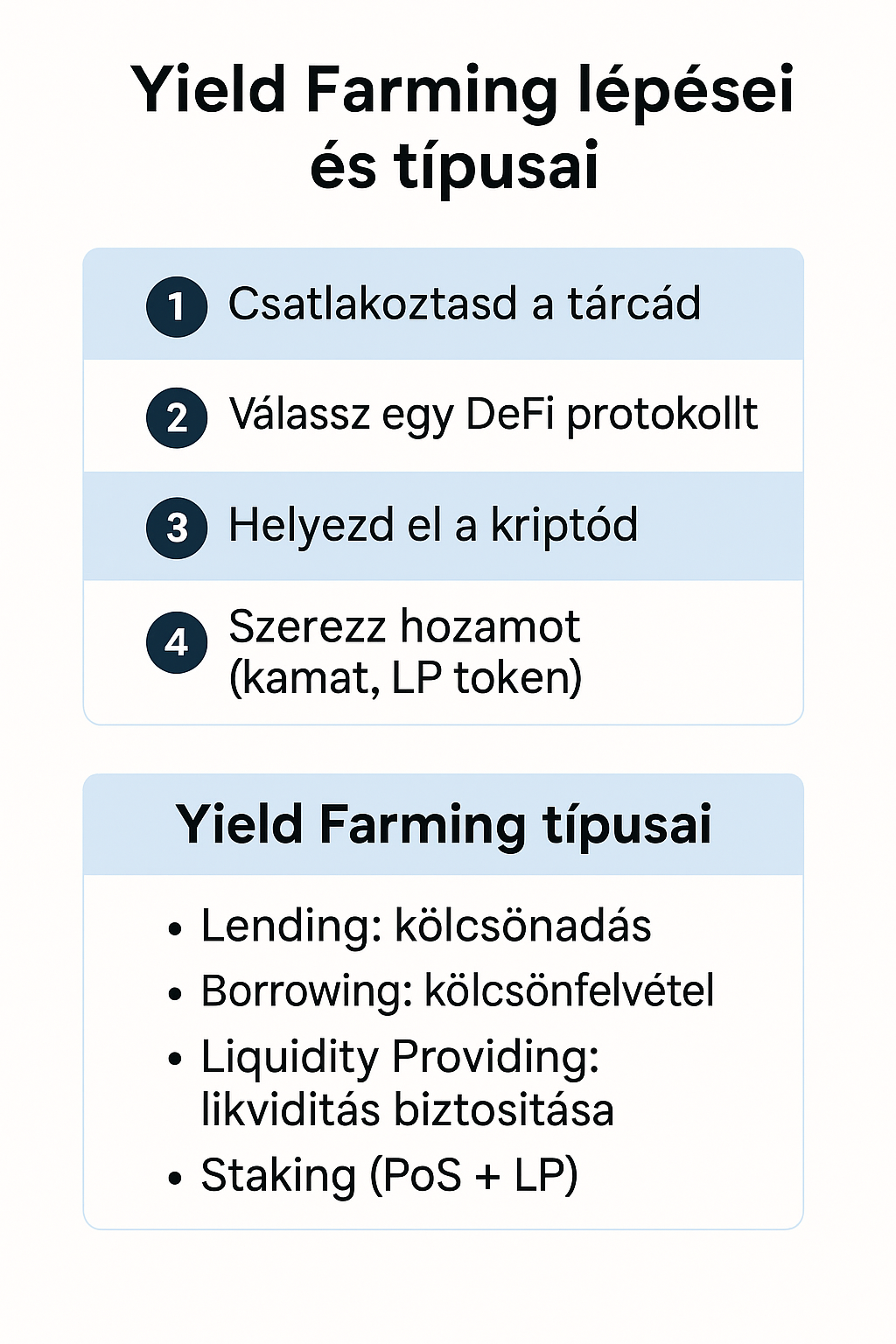

Hogyan működik a hozamgazdálkodás? – Lépésről lépésre

A hozamgazdálkodás alapja az, hogy kriptovalutákat helyezünk el különböző DeFi platformokon, ahol ezek különböző célokra kerülnek felhasználásra: kölcsönadásra, kereskedésre vagy likviditás biztosítására.

1. DeFi platformok használata

A legismertebb DeFi platformok, ahol hozamot termelhetsz:

-

Aave (token: AAVE)

-

Uniswap (token: UNI)

-

Curve Finance

-

PancakeSwap (token: CAKE)

Ezeken a platformokon különböző hozamtermelő lehetőségek várnak.

A hozamgazdálkodás főbb típusai

Most nézzük meg részletesen, milyen különböző módokon lehet hozamot termelni a DeFi világában.

1. Hitelnyújtás (Lending) – Kamat a kölcsönadott érmék után

Mi történik?

Tegyük fel, hogy van 100 darab USDT tokened (ez egy stabil árfolyamú kripto). Ezt kölcsönadhatod valakinek egy okosszerződésen keresztül. Ő használja, te pedig cserébe kamatot kapsz érte, például 5%-ot évente.

Miért éri meg?

Mert anélkül keresel pénzt, hogy bármit is csinálnál, csak ott „pihen” a kriptód a rendszerben.

2. Kölcsönfelvétel (Borrowing) – Érme biztosítéként való felhasználása

Mi történik?

Tegyük fel, van 1 darab ETH-d (Ethereum), de nem akarod eladni, mert úgy gondolod, fel fog menni az ára. Ehelyett letétbe helyezed, és kapsz érte kölcsön például 1000 USDT-t. Ezt az USDT-t aztán befektetheted máshová hozamtermelés céljából.

Miért jó ez?

Mert úgy tudsz pénzt keresni, hogy közben az eredeti befektetésed is megmarad, sőt még az is felértékelődhet.

3. Likviditásszolgáltatás (Liquidity Providing) – Segítség a kriptotőzsdéken

Mi történik?

Tegyük fel, egy decentralizált tőzsdére (DEX) kétféle tokent helyezel be, például ETH-t és USDT-t. Ezekből egy „likviditási pool” jön létre, amit mások használhatnak kereskedésre.

Jutalom:

A kereskedési díjak egy része téged illet meg, mert te adtál „üzemanyagot” a rendszerhez.

Extra bónusz:

Gyakran kapsz érte ún. LP tokeneket (Liquidity Provider tokenek), amiket akár újra be is fektethetsz.

4. Tétképzés (Staking) – Tokenek lekötése kamatért cserébe

Kétféle tétképzés létezik:

A. Hálózati staking (Proof-of-Stake láncokon)

Itt a tokenjeidet a hálózat működésének biztosítására ajánlod fel, cserébe kamatot kapsz.

B. LP token staking

Ha likviditást nyújtottál, akkor a kapott LP tokeneket újra befektetheted – ez olyan, mintha kétszer keresnél pénzt ugyanazzal a befektetéssel.

Mi az az APR és APY? – Hozamok kiszámítása

A kriptós hozamokat gyakran két mutatóval fejezik ki:

APR (Annual Percentage Rate)

Az éves kamatláb – nem veszi figyelembe a kamatos kamatot (újrabefektetés).

APY (Annual Percentage Yield)

Ez figyelembe veszi a hozam újrabefektetését is, tehát hosszú távon pontosabb képet ad.

Fontos:

Mindkét szám csak becslés. A DeFi világ nagyon gyorsan változik, így ezek a számok naponta módosulhatnak.

Példa egy hozamgazda stratégiára – A „dupla kamatos” trükk

Képzeld el, hogy 1000 USDT-t likviditásként elhelyezel az Uniswap-on ETH/USDT párban.

-

Kapsz LP tokeneket a likviditásért.

-

Ezt az LP tokent egy másik platformon tétképzésre használod.

-

Így kamatozik az eredeti pénzed + az LP tokened is.

Ezt hívják „hozam optimalizálásnak”, és minél ügyesebben csinálod, annál több jutalmat kapsz.

Mire figyelj a hozamgazdálkodás során?

1. Árfolyamkockázat (impermanent loss):

Ha az egyik token ára nagyon elmozdul a másikhoz képest, akkor veszteséget is szenvedhetsz, még akkor is, ha kamatot kapsz.

2. Platformkockázat:

A DeFi protokollokat is feltörhetik, vagy hibás lehet az okosszerződés.

3. Volatilitás:

A hozamok napról napra változhatnak, nincsenek garantálva.

4. Díjak és költségek:

A tranzakciókért gázdíjat kell fizetni, főleg az Ethereum hálózaton. Ezek időnként nagyon drágák lehetnek.

A legismertebb hozamgazdálkodási protokollok – Melyekkel érdemes kezdeni?

-

Aave: kölcsönadás és kölcsönfelvétel lehetősége

-

Uniswap: DEX és likviditás biztosítása

-

Curve Finance: stabilcoin alapú hozamgazdálkodás

-

PancakeSwap: Binance Smart Chain-en működő platform, alacsonyabb díjakkal

Összefoglalás: Hozamgazdálkodás egyszerűen

A hozamgazdálkodás lehetőséget ad arra, hogy kriptovalutáinkat aktívan vagy passzívan dolgoztassuk, miközben részt veszünk a decentralizált pénzügyek forradalmában. Azonban mint minden befektetésnél, itt is fontos a tudatosság, a kockázatok ismerete és a stratégiai gondolkodás.

yield farming, hozamgazdálkodás, DeFi, decentralizált pénzügy, staking, likviditás biztosítása, LP token, kripto befektetés, passzív jövedelem, okosszerződés, Aave, Uniswap, Curve, PancakeSwap, APY, APR, impermanent loss