A kriptovaluták világa folyamatosan fejlődik – nem csupán a bitcoin vagy az ethereum ármozgásai számítanak, hanem az is, hogy a nagy szereplők hogyan alkalmazkodnak az új feltételekhez. A Coinbase legfrissebb eredményei és stratégiai lépései azt sugallják, hogy az intézményi ügyfelek felé fordulás lehet a következő lépés a kriptovállalatok versenyében. De vajon valóban megváltoztathatja ez a fordulat a játékszabályokat?

1. Mi áll az intézményi fókusz mögött?

A Coinbase a harmadik negyedévben erőteljes bevételnövekedést és növekvő jövedelmezőséget jelentett, emellett olyan együttműködéseket is elindított, mint a Galaxy Digital‑val való integráció és a Citi‑val megkötött digitális eszköz fizetési megállapodás.

E közben a biztonsági infrastruktúra erősítésére is nagy hangsúlyt fektet: például a stabilcoininfrastruktúrával foglalkozó startup, BVNK felvásárlásáról folynak tárgyalások. Az intézményi szolgáltatások — kereskedés, letétkezelés („custody”), staking — jelentőségét az is mutatja, hogy a Coinbase ezen a téren igyekszik dominánssá válni.

Például: amikor egy nagy pénzintézet „stakingel” (leköti) kriptoeszközöket, akkor nem csak „megveszi” azokat, hanem részt vesz egy blokklánc konszenzusában – ez intézményi szinten komoly volumen lehet.

Miért van erre szükség?

-

A kriptokereskedési volumene — különösen a lakossági felhasználók oldalán — igen ingadozó, így a jutalékok és díjak bizonytalan bevételi forrást jelentenek.

-

Az intézményi ügyfelek hosszabb távú és stabilabb üzleti modellként kínálkoznak: letétkezelés, szolgáltatási díjak, staking bevételek mind „előreláthatóbbak”.

-

Egyre nagyobb az igény arra, hogy a pénzügyi intézmények kriptoeszközökhöz kapcsolódó szolgáltatásokat vegyenek igénybe — például digitális fizetések, stabilcoinok, blokkláncalapú infrastruktúra. Amit a Citi‑Coinbase együttműködés is példáz.

Kulcskifejezések magyarázata:

-

Staking: Az a folyamat, amikor valaki kriptoeszközt letétbe helyez egy blokklánc hálózatban azért, hogy részt vegyen a hálózat működtetésében és jutalmat kapjon érte.

-

Custody / letétkezelés: Az intézményi ügyfelek számára kritikus szolgáltatás: biztonságosan tárolják az eszközöket, megfelelnek szabályozási követelményeknek.

-

Trader volumen (kereskedési volumen): Az az összeg, amennyit az ügyfelek egy platformon kereskednek — ez díjbevételt generál, de egyben kiválóan ingadozhat.

-

Díjpresszió (fee compression): A jutalékok és szolgáltatási díjak csökkenése a piaci verseny vagy szabályozási nyomás miatt — ez veszélyt jelent a bevételre.

2. Az aktuális helyzet és kihívások

A globális kriptopiac helyzetét tekintve látható, hogy bár az eszközök és technológiák fokozatosan terjednek, továbbra is jelentős kockázatok vannak — a díjak visszaesése, a kereskedési volumen csökkenése, és az erősödő verseny mind figyelmeztető jelek.

Az eredeti cikk szerint — még ha a Coinbase optimista is — a rövid távú legnagyobb katalizátor továbbra is az intézményi kriptoeszközök adoptációja, nem pedig csupán egy technológiai újítás.

Pozitívumok:

-

A Coinbase integrálta a Galaxy Digital staking infrastruktúráját a Prime szolgáltatásába, ami azt mutatja, hogy intézményi „staking + custody” kombinációval kívánja erősíteni pozícióját.

-

A digitális eszközök elfogadottsága növekszik — például nagy pénzintézetek illetve vállalatok lépnek be a térbe.

Kockázatok:

-

Ha a kereskedési volumen (a lakossági piacon) visszaesik, az rövid távon negatívan érintheti a bevételeket, hiszen a tranzakciós díjak nem lesznek olyan magasak.

-

A díjnyomás (fee compression) azt jelenti, hogy szolgáltatóknak kevesebb jutalékot sikerül beszedni, miközben a költségek továbbra is magasak lehetnek.

-

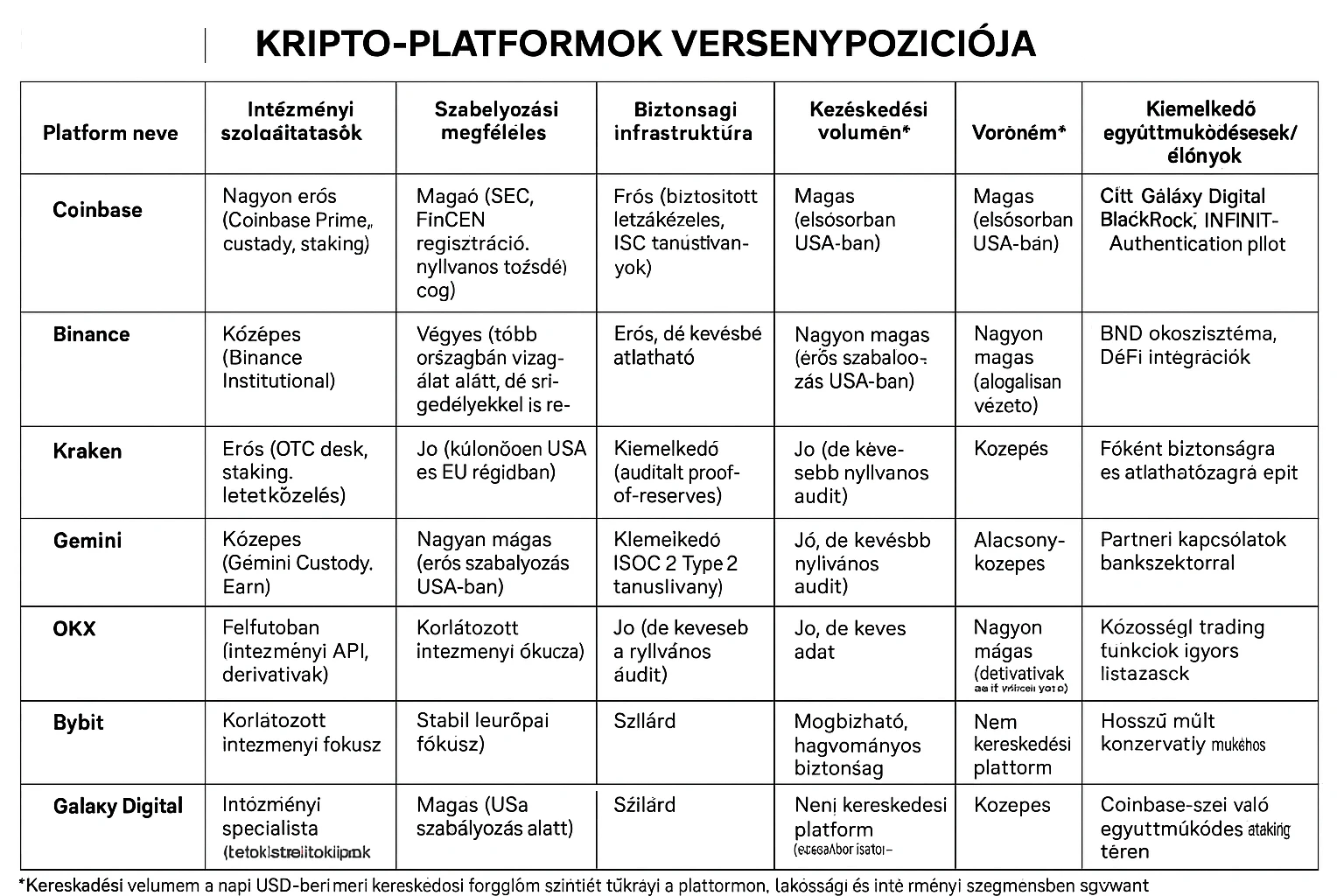

A verseny erősödik: más kriptoplatformok és pénzügyi intézmények is igyekeznek belépni a kriptoeszközök piacára — ez csökkentheti a Coinbase „elsőként” előnyét.

Mi a globális helyzet?

-

Az intézményi befektetők – többek között pénzintézetek, hedge fundok – egyre inkább érdeklődnek a kriptoeszközök iránt. Például a Coinbase riportja szerint az intézményi befektetők többsége arra számít, hogy a bitcoin ára a következő hónapokban emelkedni fog.

-

A szabályozási környezet is alakul: stabilcoinok, digitális eszközök jogi státusza világosabbá válik, ami elősegítheti az intézményi belépést is. (A Citi–Coinbase együttműködés kapcsolódik ehhez.)

-

A piac érettebbé válik: nem csupán spekulációról van szó, hanem szolgáltatásokról, infrastruktúráról – ez az „és utána mi?” kérdést veti fel a szereplők számára.

3. Mit jelent ez a befektetőknek és a kriptopiac szereplőinek?

Befektetők szemszögéből:

Ha valaki a Coinbase részvényeit (COIN) vizsgálja, akkor annak hinnie kell abban, hogy a társaság hosszú távon vezető maradhat a kriptokereskedelem, letétkezelés és intézményi szolgáltatások metszéspontjában. Ez azt jelenti, hogy nem csak a mostani kereskedési felfokozott hangulatból akar profitálni, hanem abból, hogy az intézményi szektor folyamatosan nő és stabilabb bevételeket hoz.

Mint az eredeti cikk is rámutat: az intézményi adaptáció (institutional adoption) az egyik legnagyobb áttörés lehet — de ez nem változtatja meg egyik napról a másikra az összes kihívást (például volumen‐ingadozás).

A Coinbase versenyelőnyei:

-

Az intézményi ügyfeleknek kínált komplex szolgáltatások – kereskedés, finanszírozás, letétkezelés.

-

A biztonság és megfelelés (compliance) terén magas szintű infrastruktúra, ami növeli a megbízhatóságot az intézményi szereplők szemében.

-

A potenciál arra, hogy a kriptovalutás üzletág szélsőségei (például heves ármozgások) esetén is legyen stabilabb bevételi rész, amely kevésbé függ a kereskedési volumenek ingadozásától.

Mire kell figyelni?

-

Nem elég az intézményi fókusz: ha a versenyzők lemásolják, vagy ha szabályozás váratlanul megnehezíti az üzletet, akkor az előny csorbulhat.

-

A kriptopiac alapvetően még mindig volatilis: a stabil bevételek ígérete jó, de nem garantált.

-

A befektetőknek tisztában kell lenniük azzal, hogy bár a jövő intézményi bevételekben rejlik, a jelenlegi és rövid távú volumen‐ és díjkockázatok még megvannak. Az árfolyamokat, a részvény teljesítményét befolyásolhatják ezek a tényezők.

Összefoglalásként:

A Coinbase intézményi stratégiai elmozdulása egyértelműen izgalmas fejlemény a kriptopiacon — különösen azért, mert az intézményi szektor növekedése valóban jövőt jelent. Ugyanakkor nem szabad elfelejteni, hogy az előnyök csak akkor érhetők el, ha a vállalat képes fenntartani versenyelőnyét, és kezelni tudja azokat a hagyományos és kriptospecifikus kockázatokat, amelyek a térben jelen vannak.

Akár kriptoeszköz‑befektetőként, akár részvényesként követed a Coinbase‑t, a kulcsszó: intézményi adaptáció, stabilabb bevételi modell, és a kripto infrastruktúra érettsége.